我们正处于一个数据流量爆炸的时代,随着全球5G网络的部署,从云端数据中心到边缘网络,再到用户侧的PC、智能手机和物联网终端,需求爆发推动数据流量的持续增长,这一切对网络基础设施有了极大的挑战,传统的铜线传输已经不能满足当下的信息传输体量,在当前的社会认知下,“光通信”是解决这一问题的终极方案,而其中的光模块又是光通信设备最重要的一环。根据LightCounting的预测,2020-2024年全球光模块市场从80亿美元增长到近160亿美元,复合年增长率高达18%,而其中国内市场由于国产替代缘故,增速更为可观,当下,光模块市场值得密切追踪和关注。

一、光通信,信息传输的终极方案。

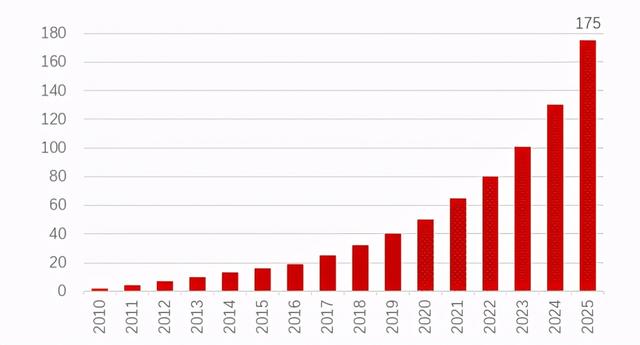

IDC预测,到2025年全球数据总量将从2018年的33ZB增长到175ZB,复合年增长率为27%。(1ZB略大于1万亿GB)

全球年度数据规模

数据来源:IDC

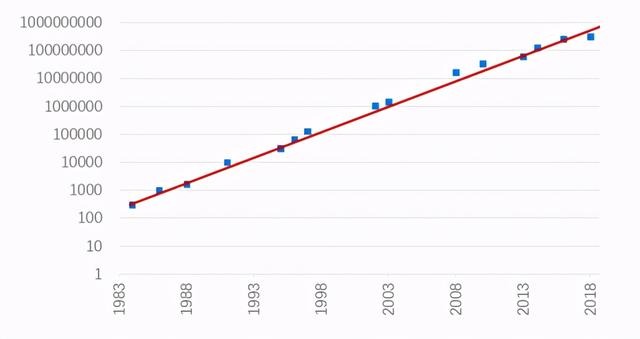

而互联网接入带宽速率与全球数据量保持同步增长。

互联网接入速率

数据来源:Niesen

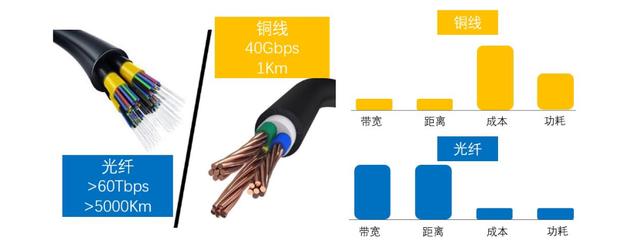

未来带宽速率的增长将对网络基础设施的升级提出了不小的挑战,在这种背景下,“光进铜退”就成了全球信息技术产业的发展趋势。

所谓“光进铜退”就是指光纤通信逐步替代铜线电路。光纤相对铜线来说具有大带宽、长距离、低成本、低功耗等优点。

光纤具备更多性能成本优势

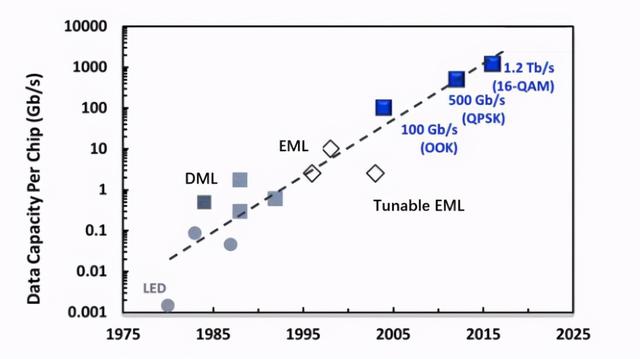

除此之外,最重要的一点就是光通信芯片数据容量的增速可满足数据指数级增长需求。在过去这些年,光通信的数据处理能力呈指数级增长,平均每2.2年翻一番,每十年提高一个数量级。

光芯片数据容量增长趋势

数据来源:IEEE JSTQE

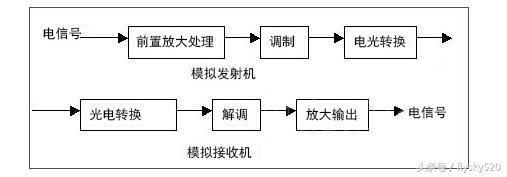

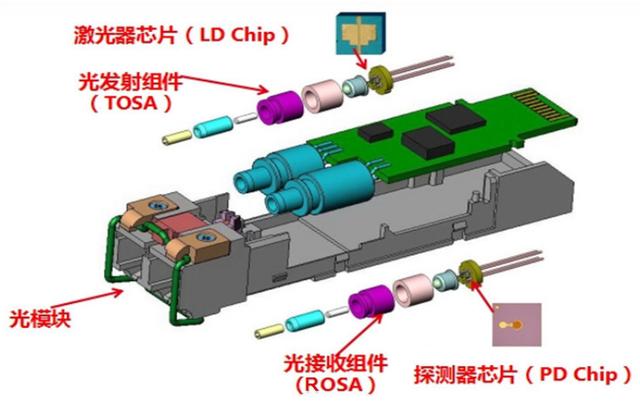

而在整个光通信产业链里,光模块是光通信设备最重要的组成部分。光模块的作用是在发射端将设备的电信号转换成光信号,在接收端将光信号还原成电信号。这主要是因为目前由于技术的限制,如今的IT设备只能识别电信号,不能够识别光信号,仅通过光纤是无法实现设备之间通信的,需要通过光模块协助设备进行发送端和接收端的电光、光电转换。

二、光模块:上游高端芯片领域由海外厂商垄断,国产厂商在光模块市场份额持续提升。

光模块通常由光发射组件(含激光器芯片)、光接收组件(含光探测器芯片)、电芯片以及结构件等封装而成。

图片来源:中国信息通信研究院

其中激光器芯片和探测器芯片合称为光通信芯片,是光模块中最核心的部分,光通信芯片在中端和高端光模块成本中占比超过50%,且随着光模块传输速率的上升,光通信芯片在光模块成本的占比还会持续提升。

光模块有多种分类方式,按速率分类有10Gb/s、25Gb/s、50Gb/s、100Gb/s、400Gb/s等;按传输距离分类有100m、10km、20km、40km、80km及以上等,一般来说是速率越大、距离越远越好。

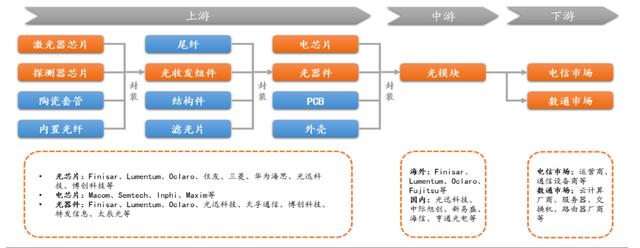

光模块产业链包含光器件、光模块、光通信应用三部分,光模块处于产业链中游,上游是光模块成本中占比较大的光芯片和电芯片,以及其他组件等构成光模块的基本元器件,下游主要配套供应电信和数通市场的相关设备。

近年来,全球光模块市场的集中度提升,国内光模块厂商份额持续扩大,根据权威机构LightCounting预测,预计2020年将有5家中国光模块厂商进入全球前十,中际旭创将超越Finisar上升至市占率榜首。

但光模块的产业链上游和高端领域被海外厂商主导。长久以来欧美日的光通信公司在高端芯片和器件方面都具备较大的技术优势,在市场中占据绝对份额,国内的光通信厂商还在追赶阶段,高端领域基本属于空白。光芯片是光模块中技术含量最高,成本占比最大的部分,其中高端光芯片被海外厂商主导,代表厂商有Finisar、Lumentum、Oclaro,国内华为海思、光迅科技、华工科技等在光芯片领域有所布局,但只有海思突破了高端产品,其余厂商的主要光芯片产品还集中在10G、25G及以下速率的产品。

2018年,国内10G速率以下光芯片国产化率已达到80%,10G速率光芯片国产化率约50%,25G及以上光芯片国产化率仅5%。电芯片和光芯片的格局相似,25G及以上的市场基本为海外厂商垄断,包括Macom、Semtech、Inphi等公司。在发射组件、接收组件、光纤连接器等光组件方面,高端产品涉及精密加工领域,海外厂商Finisar、Oclaro、Sumitomo占据主要份额,国内天孚通信、光迅科技等厂商有一定市场份额。

近年来国务院、工信部以及发改委频繁出台了相应政策鼓励发展光芯片产业,明确指出支持相关产业的建设。在2017年工信部发布的《中国光电子器件产业技术发展路线图(2018-2022年)》中明确指出了光芯片和光模块的发展路线和规划。

总体来讲,光模块上游技术壁垒高、参与者少、竞争较小,主要的市场份额还集中在海外厂商手中,随着5G建设周期的到来和数据中心规模的提升,市场对25G及以上的高速率芯片需求开始释放,低速率芯片将逐渐被边缘化,目前来看国内厂商在技术水平上有较大差距,但在政策支持下,各国产厂商持续投入追赶,有望在未来改变局面。

三、电信、数通双驱动,光模块维持高景气

根据LightCounting的预测,2020-2024年全球光模块市场从80亿美元增长到近160亿美元,复合年增长率高达18%。光模块市场保持快速增长有两个原因,其一是因为5G网络建设加速,电信市场流量剧增,其二是传统垂直行业数字化转型推动了云计算需求不断增长,即数通市场,其中最主要的是数据中心市场。而运营商市场和数据中心市场也对应成为未来五年光模块市场增长的主要推动力。

对电信市场来说,400G高速光模块是市场的主流类型。

电信网络市场对大带宽需求爆发较早,2018年开始400G应用已经进入电信骨干网,随着5G建设,城域网将启用400G光模块传输。根据OVUM的预计,2018-2021年电信网络高速光模块市场从40亿美元增长到55亿美元,到2024年400G光模块市场规模占比将超过50%。

电信网络高速光模块市场(百万美元)

资料来源:OVUM

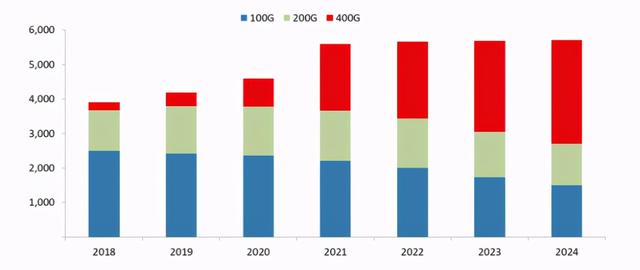

对数据中心来说,100G和400G是高速光模块市场的主流类型。

光模块在数据中心内部互连和数据中心间连接起着至关重要的作用,随着5G和AI等出现,对更高带宽的需求日益增长。根据LightCounting的预估,2019年数据中心光模块销量超过5000万个。根据OVUM的预计,2018-2024年数据中心高速光模块市场从25亿美元增长到60亿美元,复合年增长率16%。40G光模块在2020年退出新增需求,100G成为高速光模块需求量最大的类型,400G在2020年开始批量部署并成为未来增速最快的类型。

数据中心高速光模块市场

资料来源:OVUM

可以看见,不管是电信还是数通市场,对以400G为代表的高速光模块的需求都在快速增长。

四、光模块未来:硅光技术引领下一代光模块方向

低成本、高速率、低功耗、小体积是对光模块最主要的诉求。

随着全球互联网流量和带宽需求继续爆炸式增长,数据中心的光模块速率逐渐向400G、800G甚至1.6T演进,传统光模块将面临成本高、功耗高、体积大的问题。有望解决这问题的是硅光集成技术,硅光集成技术以硅基衬底材料作为光学介质,利用成熟CMOS工艺制造光电器件,利用这些器件进行光子发射、传输、检测和处理,实现在光通信、光互连、光计算等领域的应用。硅光集成将大量分立光学元器件集成在单个硅片上,提升了产品性能,降低了产品价格,将传统光模块的劳动密集型产业升级到高端半导体制造业,是光通信行业未来的发展方向。

根据 Yole 的报告,2019-2025 年硅光市场有望从 4.8 亿美元增长到 39 亿美元,复合年增长率达 40%。其中,数据中心市场是最大细分市场,从 3.64 亿美元增长到 36 亿美元,复合年增长率达46%。

硅光模块领域,intel是绝对的先行者和龙头,根据其硅光子产业发展规划,虽然当前来看,硅光模块的工艺难度大,封装成本较高,在1.5~2美元/GB,而传统光模块的成本在1+美元/GB,但硅光模块产业已经进入快速发展期,2022年,硅光子技术在每秒峰值速度、能耗、成本方面将全面超越传统光模块,传统光模块的成本在1+美元/GB,难以进一步降低,而硅光模块的成本理论上有望降至0.3美元/GB,在规模量产情况下具有极强的成本优势。

光模块当下在5G建设的以及云计算的推动下,处于高景气时段,在这个过程中,国产厂商有三个比较重要的突破方向。首先是在我们已经较强的光模块环节,持续提高市占率,在逐渐到来的高速率光模块时代里保持领先,重点追踪在高速率光模块领先布局的企业;其次是努力在上游的“光电芯片”有所突破,提高核心竞争力;最后是在未来的“硅光”模块来临时,紧紧跟随,伺机弯道超车。对这三点追踪、观察,就有可能发现较好的投资机会。

资料参考:东方财富证券《电信与数通市场双轮驱动,有望引发新一轮光模块需求高峰》;招商证券《5G 之光通信篇—光通信,信息传输的终极方案》;国盛证券《硅光模块大有可为》;中国信息通信研究院《光模块白皮书》