一、什么是光模块

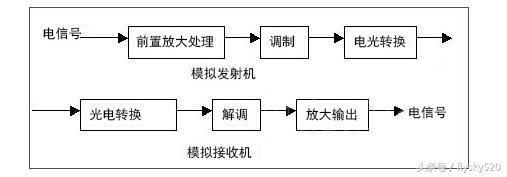

光模块通常由光发射组件(含激光器)、光接收组件(含光探测器)、驱动电路和光、电接口等组成。光模块用于实现电-光和光-电信号的转换。

在发送端,一定速率的电信号经驱动芯片处理后驱动激光器(LD)发射出相应速率的调制光信号,通过光功率自动控制电路,输出功率稳定的光信号。

在接收端,一定速率的光信号输入模块后由光探测器(PD)转换为电信号,经前置放大器后输出相应速率的电信号。

二、光电芯片

光电芯片在各项器件中最为重要,而光芯片成本占比最高:10G低速率光模块中,光芯片成本占比约30%,而大于25G的高速率光模块而言,光芯片成本占比在50%以上,400G更是达到60%以上。

100GCWDM4BOM成本结构

光、电芯片是光模块的核心器件,光芯片的传输速率决定光模块的传输速率,而电芯片负责光模块中信号的放大与处理。

光模块使用的光、电芯片技术门槛极高,目前光电芯片的主流厂商(Lumentum、Inphi、Macom等)仍主要集中在美国,光芯片厂商相对集中,电芯片厂商虽然较多,但每个细分领域集中度同样较高。

中国在芯片领域仍受制于人,制约光模块行业发展。

光芯片的传输速率直接决定光模块的传输速率。

100Gb/s光模块可由4个25Gb/s光芯片集成,因此光芯片自身的传输速率越高,集成的光模块的传输速率越高。

中国光芯片行业在起步阶段,在高速芯片(25Gb/s及以上)领域的研发进程落后发达国家3年左右。

当前,中国企业已大规模量产10Gb/s及以下的光芯片,并量产部分25Gb/s系列芯片。

在25Gb/s以上的光芯片,中国企业大多仍在研发阶段,华为海思与光迅科技自产的25Gb/s光芯片均自用,不对外销售,因此多数光模块企业仍需进口国际先进企业生产的光芯片。

光芯片工艺流程较为复杂,包括芯片设计、基板制造、磊晶成长、晶粒制造四个环节。

中国光芯片企业均为Fabless厂商,仅负责光芯片的设计,基板制造、磊晶成长、晶圆制造等工艺需外包至其它厂商,光芯片产业化不够完整,缺失核心技术与设备是限制光芯片行业发展的重要因素。

电芯片国产化进程低于光芯片,25Gb/s系列的电芯片基本依赖进口。在核心DSP数字信号处理芯片领域仅有华为海思实现量产。

核心光芯片及电芯片国产化能力:

光模块芯片类型及国产化目标:

三、光模块技术发展

从早期的固定电话,到2G、3G无线通信基本都是基于电的通信方式。但受限于电缆本身的特性无法实现高速率信号的长距离传输。用电传输信号,随着传输距离增加频率越高,损耗越大,信号变形越厉害,从而引起了接收机的判断错误,导致通信失败。为了克服这个限制,光纤通信发展起来,也带动了对光模块的需求。

光模块自身进化经历了速率提升、封装形式改变、接入应用改变和功能提升等方面。

其中SFP(SmallForm-FactorPluggable)的Transceiver模块,也称为小封装可插拔模块,支持热插拔(即没有切断电源时光模块可以连接或断开设备),即插即用。

SFP的速率越做越高,从1.25G、2.5G、4G、6G、到了10Gb/s以后,原先的封装大小已无法满足,因此定义了新的标准XFP。XFP指的是10Gb/s速率的可插拔光模块。

随着集成工艺的提升,可以实现将XFP装进SFP,这种新的SFP的Transceiver称作SPF+,即增强型SFP模块。SFP和SFP+尺寸大小,但比早期的XFP光模块外观尺寸缩小了约30%。

硅光模块有望成为推动光通信产业新动力。硅光子技术是基于硅和硅基衬底材料(如SiGe/Si、SOI等),利用现有CMOS工艺进行光器件开发和集成的新一代技术,结合了集成电路技术的超大规模、超高精度制造的特性和光子技术超高速率、超低功耗的优势,是应对摩尔定律失效的颠覆性技术。

硅光模块优势十分明显,包括低能耗、低成本、带宽大、传输速率高等。但同时由于硅光芯片在材料和生产技术方面的复杂,目前仍存在着明显的劣势,比如成本高、技术成熟度低等。

目前难以实现单片硅光集成,而是需要以硅为衬底,外接激光器,实现混合集成。硅基光混合集成(OEIC)可以说是过渡方案,但是在目前理论为突破前提下的可落地方案。

硅基光电集成(OEIC),即在硅的衬底上,实现光子的传输。其分为单片集成和混合集成。目前,光波复用/解复用、光波长调谐和变换等器件已可实现单芯片集成,而光模块需要混合集成。虽然混合集成是过渡方案,但使得硅光技术在光模块领域有了落地的应用

混合集成方案是在硅基上同时制造出电子器件和光子器件,将电子器件(Si-Ge量子器件、HBT、CMOS、射频器件、隧道二极管等)、光子器件(激光器、探测器、光开关、光调制器等)、光波导回路集成在同一硅片或SOI上。当前,硅基探测器(Ge探测器)、光调制器(SiGe调制器)、光开关、光波导等均已实现了突破,激光器是最大瓶颈,但也有了Si基量子级链激光器、硅纳米晶体激光器、硅基III-IV族异质结构混合型激光器、混合型面发射激光器等初步方案。混合集成方案逐步成熟并进入商用阶段。

硅基光电子集成电路示意图:

四、国内光模块厂商格局

国内光器件市场逐步提升,行业技术突破带来毛利率提升。

随着全球光通信产业的并购合并,全球十大光器件厂商排名在2019年发生了变化,中国光器件厂商占据全球十大光器件厂商4位,市场份额从2018年的18.05%提升到了2019年的21.78%。

2017年光模块市占率:

2019年光模块市占率:

国内主要光模块厂商:

五、下游需求

(一)5G建设

5G网络主要由三个主要部分组成,分别为无线网、承载网、核心网。三大运营商2020年提高了5G建设的资本开支,5G网络建设从2020年开始进入高速发展期,其中无线网和承载网都将迎来技术的代际升级,光模块随之也迎来换代需求。

无线网基站中的前传光模块将从10G升级到25G光模块,在承载网的回传需求中,城域网将从10G/40G升级到100G,骨干网将从100G升级到400G。除此之外,2019年建设的5G网络主要依托4G网络进行非独立组网,因此中传的光模块需求未正式打开,2020年进入5G独立组网建设,CU和DU的分离将打开中传光模块的市场。

5G前传承载方案主要分为光纤直驱方案和波分设备承载方案。其中,波分设备承载方案又分为无源波分方案、OTN/WDM方案和WDM-PON方案这三种。

其中,光纤直驱方案成本低、安装及维护简便,技术成熟度最高,因此光纤直驱方案为光纤资源充足场景的5G前传首选方案。而在光纤资源紧张的场景,则需要采用波分承载方案。其中WDM-PON和OTN方案成本较高,同时,OTN方案对光纤节约有限,WDM-PON成熟度较低,因此无源波分方案成为光纤资源紧张地区5G前传设备承载方案的主要选择。

光纤直驱方案为运营商首选方案。其主要分为单纤单向和单纤双向(Bidirec-tional,BIDI)两种模式,其中,AAU和DU设备上安装的是白光模块。此外,5G前传光纤直驱方案提升了光模块速率,由4G的4.9G/10G提升到了25G。无源WDM方案已广泛应用于需要节约光纤的场景,如4G前传及其他配线光缆、主干光缆不足的场景,当前主要采用的是粗波分方案。25GCWDM(粗波分复用)前传方案中AAU和DU上安装的是彩光模块,两端各设置1个无源合分波器。

进入5G时代,传输接入层正从10G升级到25G/50G,传输汇聚层正从40G/100G升级50G/100G,传输核心层也从100G升级到200G,波分系统也正快速下沉。

(二)数据中心

IDC高速发展

流量爆发带动全球IDC高速发展,直接拉动数通光模块增量升级。思科预计,2020年全球互联网用户增至41亿,全球IP流量CAGR达22%;2021年全球移动用户55亿,移动互联网流量CAGR将高达47%。

根据工信部,2017年我国在用IDC机架规模166万架,数量1844个;规划在建数据中心规模107万架,数量463个;IDC市场规模650.4亿元,近五年复合增长率32%,未来增速有望保持。数据中心信息传递过程中,由数据中心内部流量和数据中心互联流量组成的东西向流量(East-WestTraffic,横向流量)占数据中心总流量约85%,使得数据中心的建设对光模块的需求巨大。与此同时,数据量的大幅上涨叠加IDC集成化、规模化趋势,使得光模块需求由40G转向100G乃至更高速率,2017年北美的超大型数据中心已经转换为100G,目前400G即将大规模应用,未来甚至有望向800G升级。对比北美,国内云计算产业的加速演进推动数据中心的建设,有望拉动新一轮需求。

IDC架构变化

叶脊架构拉动高端光模块需求,数量可达传统架构数十倍。在当前以东西向(East-West)流量为主的场景下,为使数据传输的效率更高,IDC内部网络趋于扁平化,传统三层架构的数据中心正向叶脊架构过渡。

这一改变需要更多的交换机、叶/脊交换机之间更快的传输速率(40Gbps以上)以及更高的光纤覆盖率(达到了80%,传统构架只有60%)。

随着机柜和服务器数量的增加,叶脊架构所需要的高端(40G以上)光模块数量可达传统三层架构的数十倍。

出于对东-西向流量的需求以及未来叶脊架构的变化,短距离100G光模块成为数据中心需求量最大的产品,叠加数据中心普遍面临的由25G向100G光模块更新迭代的需求,100G产品已经进入放量周期。

从数通光模块发展阶段来看,400G有望放量增长。100G光模块的发货量趋势对400G有一定参照价值。

2010年100G进入行业标准和专利的规划部署阶段,2015年进入生产启动期并带来固定设备和资产投入,2016年开始进入发货量蓬勃上升期,2017-2018年出货量大幅增长。

参考100G变化趋势,全球400G光模块市场2018年已有出货,2019开始起量。据产业调研结果,2019年由于云厂商技术准备不足,400G全球出货量仅10余万只,约等于2016年100G出货量水平,低于市场预期,预计未来出货量将有数倍增长。

据HIS估算,2019是400G的元年,预计出货量140万美金,未来五年销售金额将以205%的速度高速增长,2023年占据市场份额的25%。

六、主要公司

1.光迅科技

光迅科技是光电子领军企业,是全国最大光通信器件供应商及唯一一家有光电子器件自主研发能力的高科技企业。公司底蕴深厚,采取持续外向扩张战略,营收及归母净利润长期保持稳定增长。公司具备从芯片到器件、模块、子系统全系列垂直整合能力,产品覆盖电信、数通市场全系列产品。收购阿尔玛伊公司后持续布局产业链上游,减少竞争扩大市场。公司客户资源丰富且优质,且在不断拓展海外市场。公司注重研发,持续加码高毛利传输类业务。公司长期深耕行业核心技术,高研发费用投放及技术积累形成公司核心技术工艺平台,使得公司具备从芯片、器件、模块到子系统的垂直整合能力。公司超过90%的科研项目完成实际转化,新产品年均贡献率超过28%。紧跟行业发展趋势,面向5G及数据中心的多款25Gb/s速率半导体芯片研制已经取得阶段性进展,推出25G10KMSFP28Bidi等产品,具备技术优势;面向5G前传/中回传等场景应用的光收发模块实现全型号覆盖;面向数据中心的400Gb/s高速光收发模块已经完成样机开发,面向400G应用的高密度MPO(MultiPushOn)连接器也已推出,布局适合于混合集成的硅光技术平台。

2. 中际旭创

中际旭创股份是集光通信器件设计研发制造、智能装备制造于一身的技术创新型企业。公司以电机绕组制造装备起家,2017年通过收购苏州旭创100%的股权完成重组,转型光模块领域。专注于云计算数据中心和5G网络两大核心市场,积极推动高端光通信收发模块领域的发展。公司高速光模块技术领先,是全球数通光模块龙头。聚焦北美和中国大型客户,具有稳定供应关系。公司于2020年公告拟收购成都储翰56%股份,战略补齐电信市场中低端产能,完善产业链布局。

3. 新易盛

国内领先的光模块及子系统的核心供应商。公司主营业务按产品可分为点对点光模块、PON光模块、组件等,目前拥有不同型号、不同速率的光模块产品近3000种,可满足各类客户对相关产品的需求。其中点对点光模块时期主要收入来源,占据公司80%以上的营收。公司自2004年来连续十五年业绩保持较高增长,毛利率和净利率具有竞争力,2015年以来不断加大研发投入保持公司竞争力。产品结构调整叠加优质客户陆续突破。公司传统业务为4.5G以下光模块,随着产品结构调整,公司100G中高速率光模块占比持续提升,驱动业绩及毛利率触底回升。公司已获得爱立信和诺基亚的产品认证,随着华三、Arista、Google等更多客户的解锁,新客户有望助力公司在电信和数通新一轮高景气快速发展中,进一步提升市场占有率,公司业绩持续高增长可期。

文章来自:格菲研究院

免责声明:文中所有观点仅代表作者个人意见,对任何一方均不构成投资建议。

版权保护:著作权归原创作者所有,欢迎转发并标明出处。